对于应对气候危机所需的解决方案,绝大多数相关投资都来自于私募市场,而非公共市场。

根据彭博新能源财经(BloombergNEF)的数据,全球可再生能源领域的新增投资在2022年增长了13%,达到5,320亿美元。[1] 其中,资产融资和小型太阳能项目形式的私募债务及投资占据了新增投资总额的93%。 公共市场投资仅占总额的3.3%。[2]

简而言之,私募市场为希望在可再生能源领域寻求新机会的投资者提供了最直接、有效的途径,并为减少温室气体排放做出了富有意义的贡献。

在为致力于开发气候解决方案的早期风险项目提供资金方面,私募市场也发挥着至关重要的作用,让投资者能够参与既有助于保护我们的未来,又具备可观长期回报潜力的项目。

国际能源署开展的情景分析得出结论,若要到2050年实现全球净零排放,那么近一半的减排量需要依赖尚未投入商业化应用的技术。 其中许多技术是由被归类为初创企业的公司(也就是说,这些公司尚未上市,也尚未实现盈利)所开发。 他们的主要资金来源是私募股权和债务。

图片来源:https://privatebank.jpmorgan.com/gl/en/insights/investing/the-energy-transition-is-ramping-up-investors-should-take-note

潜力无限的机遇

据估计,若要到2050年实现向清洁能源的过渡,需要投入约119万亿美元至194万亿美元。[3] 有鉴于此,私募市场需要进一步发力,以满足紧迫的气候投资需求。

尤为突出的是,私募债务正急速涌入来填补这一差距。 领先的创新投资管理公司黑石(Blackstone)近期成功设立了有史以来最大的能源转型私募债务基金,募资规模超70亿美元。[4] 贝莱德(BlackRock)也完成了对Kreos Capital的收购,后者是欧洲最大的初创企业及高增长公司贷款提供商之一。[5]

另外,全球投资公司KKR & Co决定购置5.5亿美元的太阳能贷款,提供给美国初创企业SunPower Corp.的客户。通过该贷款提供的解决方案,业主能够更轻松地安装太阳能产品,无需承担高昂的前期成本。[6]

Ares Management Corp.和Copenhagen Infrastructure Partners近期也联合推出了针对可再生能源行业的大型私募债务基金。

此外,标普全球(S&P Global)报告称,私募债务提供商也在与银行就可再生能源项目的融资交易开展合作,其中包括美国墨西哥湾沿岸地区的大型氢能项目。由于银行贷款回撤,这些项目一直难以获得融资。 私募债务入场承担了传统机构在当前市场环境下不愿承担的一些风险。如此一来,这些项目变得足够有利可图,引得主流融资机构也愿意提供额外资金,从而使得项目摆脱困境向前推进。[7]

借助证券融资,把握可再生能源发展机遇

这些针对能源转型的各种私募市场投资将受益于两个关键利好因素。

第一,可再生能源技术的经济基本面持续快速改善。 在全球许多地区,太阳能和风能的成本已经低于化石燃料,而前二者成本的持续下降必将使绿色氢能等变革性技术变得愈加可行。

第二,随着气候变化的后果越来越明显,主要国家政府可能会出台更加严格的法规和更加慷慨的激励措施,以加快向绿色能源的转型。 例如,美国总统拜登去年签署的《通胀削减法案》,将在未来十年为电动汽车制造商和其他可再生能源公司提供大量激励措施。

个人还可以通过创新形式的私募债务为小型可再生能源装置获得融资,共同为减缓气候变化做出巨大贡献。 例如,作为对SunPower公司策略的响应,业主和企业可以利用易峯提供的证券融资来安装屋顶太阳能系统,这样既可以减少排放又能节省能源开销。

更广泛地说,证券融资可以为长期投资者提供方便灵活的融资方式,使其能够以所持股票或加密货币为抵押品来获取流动资金,以寻求与能源转型相关的众多新兴机会,而不必牺牲其现有持股的上行潜力。

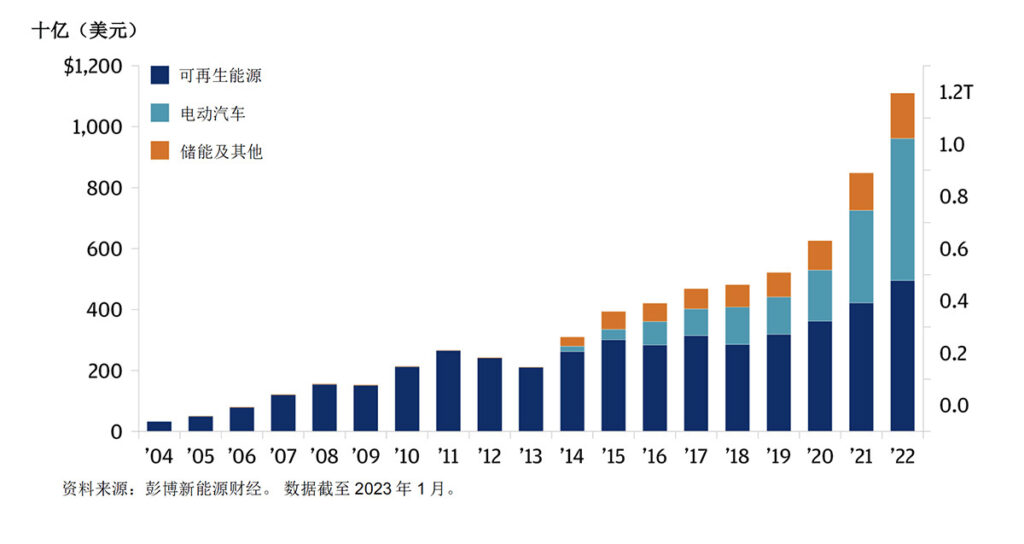

在这些机遇中,值得强调的是,电动汽车去年获得的总体投资与可再生能源几乎持平。 而储能似乎是一个增长尤为迅速的细分投资领域,因为可再生能源广泛使用的最大障碍之一就是储能困难。

事实上,能源转型是一个极为重要的主题,不仅涉及几乎所有经济部门,而且还享有独一无二的有利监管和市场环境。 在传统融资机构为此类项目提供融资都持谨慎态度之际,证券融资提供了一种极具吸引力的方式来推动能源转型继续向前迈进。

[1] https://about.bnef.com/new-energy-outlook-series/

[2] https://www.alliancebernstein.com/n-europe/en-gb/institutions/insights/investment-insights/how-private-assets-can-empower-the-energy-transition.html

[3] https://about.bnef.com/new-energy-outlook-series/

[4] https://www.blackstone.com/news/press/blackstone-closes-record-energy-transition-private-credit-fund-at-over-7-billion/

[5] https://www.blackrock.com/corporate/newsroom/press-releases/article/corporate-one/press-releases/blackrock-to-acquire-kreos-capital

[6] https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/private-credit-eyes-renewable-energy-ops-permira-direct-lending-fund-hits-8364-4-2b-76171377

[7] https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/private-credit-eyes-renewable-energy-ops-permira-direct-lending-fund-hits-8364-4-2b-76171377